Tendances et cyclicité du prix des matières premières (partie 2) : le super-cycle des matières premières en question

Comme le rappelle le Policy brief 17/32 consacré en large part à l’hypothèse dite de « Prebisch-Singer », la dynamique du prix des matières premières se décompose en tendance de très long terme, en cycle et en instabilité (volatilité) à court terme (Jacks, 2013) 1 . La flambée du cours des matières premières sur la période 2002-2012 avait, dans cette perspective, conduit nombre d’observateurs à évoquer l’existence d’un « super-cycle » alimenté par la hausse structurelle de la demande chinoise de produits de base et, plus globalement, par l’essor économique des pays émergents. L’effondrement des cours observé entre 2014 et 2016, conjugué à une forte remontée depuis, ne peut manquer d’interroger sur la réalité d’un tel phénomène. Si la perspective d’un retour à de nouveaux sommets apparaît très éloignée, cette tendance haussière ne semble vouloir se démentir. Peut-on, pour autant, croire au retour d’un nouveau (super) cycle qui verrait le prix des produits de base associés à l’actuelle révolution écologique croître sans faiblir sur la prochaine décennie ? Quelles en seraient alors les conséquences, macroéconomiques notamment, pour les pays producteurs africains ? Autant de questions auxquelles ce Policy brief tente d’apporter des premiers éléments de réponse.

Les matières premières non renouvelables ont, dans leur globalité, largement tourné le dos à la conjoncture défavorable qui prévalait depuis 2012. Comme en témoigne le graphique 1 ci-dessous, les niveaux atteints au printemps 2018 sont désormais proches de ceux de l’année 2010, bien loin des valeurs planchers atteintes sur la période 2015-2016. En moyenne mensuelle, les cours des métaux de base ont ainsi progressé de près de 20% entre janvier 2015 et mai 2018, ceux des métaux précieux d’un peu moins de 2% et ceux de l’énergie de plus de 45%. Vaste rebond spéculatif, rééquilibrage progressif du marché ou véritable retournement de tendance annonciateur de nouvelle phase haussière d’un cycle : cette dynamique pousse à s’interroger sur l’existence d’une dynamique endogène ou l’élévation des cours appelle leur déclin à terme.

Graphique 1 : L’évolution du prix des matières premières (01/2010- (base 100 en 2010)

Source : La Banque Mondiale

Au-delà de l’idée très générale, selon laquelle les prix des commodités suivraient une trajectoire périodique de fréquence plus ou moins variable, il ne semble y avoir de définition précise et unanimement reconnue d’un cycle dans le champ de l’économie des matières premières. De ce point de vue, il convient probablement de distinguer « cycle » et « super-cycle », avec la durée de la phase haussière pour critère de classification. Un super-cycle se caractériserait ainsi, selon certains auteurs, par une augmentation sur une ou plusieurs décennies (dix à trente-cinq ans) du prix réel des produits de base qui serait nourrie par des facteurs de demande, notamment l’urbanisation et l’industrialisation d’une grande économie (Heap, 2005, p. 1-2), puis par une phase de dépression. En cela, il ne caractériserait pas l’évolution d’une matière première donnée, mais un ensemble de plusieurs d’entre elles (métaux et énergie en particulier), toutes globalement impactées par cette hausse structurelle de la demande. Si cette définition générale ne pose pas de problème en tant que telle, nombre de travaux empiriques se sont néanmoins attachés à identifier la présence de super-cycles par type de produit de base. Par nature plus court, un cycle peut également être spécifique à un groupe de matières premières, (Cuddington et Jerrett, 2008 ; Cuddington et Zellou, 2012 ; Winkelried, 2016).

Dans un tel contexte, il semble que la question des cycles se pose à deux niveaux : celui de son identification ou de sa mesure (durée des phases haussières et baissières, amplitude, etc.) et celui de son interprétation. Ceci impose, en d’autres termes, de s’interroger sur les quatre points suivants : (1) existe-t-il, réellement, une dynamique cyclique dans le prix des matières premières et, le cas échéant, la notion de super-cycle qui a été développée au cours des années deux-mille fait-elle sens ? (2) Comment l’expliquer, notamment au regard des investissements réalisés par les entreprises productrices ? (3) Quel est son degré de synchronisation avec les cycles réels ou monétaires et (4) Comment, enfin, s’y adapter en termes de politiques publiques : peut-on les combattre ou, pour le moins, comment en limiter les effets les plus délétères ?

Cycles et super-cycles des prix des matières premières : quelle réalité ?

Les prix des matières premières connaissent-ils une alternance plus ou moins régulière de phases et haussières et baissières ? Il faut, pour répondre à cette question, s’entendre, en premier lieu, sur la mesure qu’il convient d’utiliser et force est de constater qu’il existe, comme souvent, une diversité de procédures économétriques en la matière. Deux grandes approches peuvent néanmoins être distinguées. La première repose sur l’utilisation de filtres permettant, de façon schématique, de distinguer au sein de la dynamique des prix, ce qui relève de la tendance de ce qui appartient au cycle. La série des logarithmes des prix réels est ainsi traditionnellement décomposée en trois éléments : le trend (supérieur à soixante-dix ans), la composante « super-cycle » (entre vingt et soixante-dix ans) et la composante « variabilité des prix à court terme » (entre deux et vingt ans). Parmi les filtres les plus utilisés pour réaliser cette décomposition, figurent celui d’Hodrick-Prescott (HP) ainsi que ceux de bande-passe de Baxter et King – BK – (1999) et de Christiano et Fitzgerald – CF – (2003). La seconde approche repose sur l’adoption de méthodes dites « de datation » reposant sur l’utilisation d’algorithmes, tels que celui de Bry-Broschan. Celles-ci sont dérivées des travaux sur le cycle des affaires (voir ci-après) initiés par Burns et Mitchell en 1946.

L’analyse de la nature cyclique de la dynamique du prix des produits de base n’est, en réalité, guère ancienne et l’essentiel des travaux ont été réalisés à partir du début des années deux-mille. Celui de Cashin et McDermott (2002) compte ainsi parmi les travaux emblématiques sur le comportement à long terme des matières premières. Les auteurs suggèrent que leurs prix réels ont, en moyenne, diminué de 1,3% par an sur la période 1862-1999, sans que des ruptures structurelles ne puissent être observées. Un accroissement de la variabilité des cours peut également être identifié, tout comme celui de la fréquence de phases longues d’essor et de déclin des cours sur les dernières décennies de leur période d’étude (post Bretton-Woods). Les auteurs identifient, ainsi, pas moins de dix-huit cycles sur près de 150 ans, dont sept offrant des phases d’essor et de déclin prolongées. Publiés la même année, les travaux de Cashin et al. sont précisément axés sur l’identification et la mesure de ces cycles. Utilisant les séries mensuelles de prix réels de trente-six matières premières sur la période 1957-1999, ils mettent en exergue certaines caractéristiques particulières d’un cycle. Celui-ci serait largement asymétrique : la durée des périodes de dépression est traditionnellement plus longue que celle des phases haussières ; l’amplitude des phases baissières est, de la même façon, légèrement supérieure à celle connue durant les périodes de boom, mais la rapidité de l’essor est, pour sa part, supérieure en moyenne à celle du reflux. La probabilité de sortir d’une période de prix bas apparait, en outre, indépendante du temps passé dans cette conjoncture défavorable. Il existe, enfin, des dynamiques cycliques différentes selon le produit de base considéré. Se penchant sur les cycles courts, Labys et al. (2000) estiment ainsi que les prix du coton ou de l’aluminium ont connu pas moins de dix cycles entre janvier 1970 et juillet 1993, alors que ceux du pétrole n’en ont connu que trois au cours de la même période.

Si les travaux empiriques susmentionnés ont bénéficié d’un fort écho scientifique, ils n’évoquent que très peu les super-cycles, explicitement pour le moins. C’est, en réalité, à la faveur de la flambée des cours observée à partir de 2002, que cette notion s’est progressivement imposée pour qualifier l’évolution des cours de produits de base particuliers (les métaux notamment), ou ceux des matières premières appréhendées dans leur globalité. L’analyse de Cuddington et Jerrett (2008), basée sur les filtres BK et CF, s’inscrit dans cette première approche. Les auteurs se sont, en effet, attachés à identifier et caractériser économétriquement l’existence de cycles longs dans la dynamique du prix des métaux de base cotés sur le London Metal Exchange (aluminium, cuivre, étain, nickel, plomb, zinc), et ce sur la période 1909-2006. Ils mettent en évidence l’existence de quatre super-cycles pour chacun des métaux considérés et d’importants co-mouvements entre ceux-ci attestant de l’importance du facteur « demande ». Une première phase d’expansion est ainsi identifiée entre 1890 et 1911, une deuxième entre 1930 et 1951 et une troisième entre 1962 et 1977. A la date de publication de cet article, un quatrième super-cycle dont l’amorce date de 1999 était considéré. L’étude beaucoup plus récente de Rossen (2015) porte, également, sur la dynamique du prix des métaux. Si la période considérée est assez similaire à celle de Cuddington et Jerrett (2008), les produits étudiés, allant des métaux de base (plomb, étain, zinc, etc.), aux métaux précieux (or, argent, platine, palladium), en passant par l’acier et les « petits métaux » (cobalt, molybdène, antimoine, bismuth), sont en revanche beaucoup plus diversifiés. Basée sur la méthode de la datation dérivée des travaux de Bry-Broschan, l’approche privilégiée par l’auteur est également différente. Les résultats confirment, pour la plupart des métaux, l’existence de quatre super-cycles depuis le vingtième siècle avec, naturellement, quelques différences selon les produits. L’acier, l’aluminium et le cobalt auraient ainsi connu, toujours selon l’auteur, un super-cycle supplémentaire entre 1958 et 1995. L’amplitude des cycles s’avère, en outre, hétérogène, l’acier et le cobalt offrant une variabilité moindre sur la période considérée (un constat qui changerait probablement en prenant en compte les années 2015 à 2018 qui ont vu le prix du cobalt atteindre des sommets). Zellou et Cuddington (2012) se sont, pour leur part, concentrés sur les prix pétroliers et valident, sans surprise, l’hypothèse de quatre super-cycles, le premier débutant en 1861 et le dernier en 1996. Erdem et Ünalmıs (2016) ont, eux aussi, orienté leur analyse sur les prix du brut en longue période (1861-2014) et confirment l’existence de super-cycles, le dernier trouvant un point de retournement en 2014.

Graphique 2 : Super-cycles : l’exemple du cuivre (Prix réel en USD de 1998)

L’analyse des super-cycles ne change pas radicalement, dès lors que la dynamique globale du prix des matières premières est privilégiée. Heap (2005), qui fut un des premiers à évoquer cette notion, n’en identifiait cependant que trois : entre la fin du XIXème siècle et le début du XXème (essor de l’économie américaine), au lendemain de la Seconde Guerre mondiale jusqu’au premier choc pétrolier (reconstruction européenne et essor de l’économie japonaise), et un dernier s’amorçant au début des années deux-mille avec l’essor économique de la Chine. Fortement argumentées, mais ne reposant pas sur une procédure économétrique avancée, les conclusions de Heap se sont avérées être légèrement amendées par la plupart des travaux empiriques ultérieurs. Utilisant le filtre CF sur la période 1865-20 , et ce pour vingt-quatre à trente-deux commodités (produits agricoles tropicaux et non tropicaux, métaux, pétrole), Erten et Ocampo (2013) confirment, en effet, l’idée que les matières premières ont bien connu quatre super cycles depuis la fin du XIXème siècle : un premier cycle débutant vers 1890, avec un pic survenant lors de la Première Guerre mondiale, un deuxième débutant vers 1930 (pic au cours de l’après-guerre), un troisième se manifestant durant les années soixante-dix et le dernier au cours des années 2000. Dans une analyse plus récente, Winkelried (2016) valide la plupart des résultats précédents et permet d’affirmer qu’il existe un relatif consensus sur la réalité des super-cycles des matières premières, avec des phases haussières et baissières d’une vingtaine d’années. Une lecture désagrégée fait, néanmoins, apparaître que les denrées alimentaires connaissent des super-cycles plus courts (trente années en valeur médiane), tandis que les prix des métaux s’inscrivent dans des dynamiques plus longues. L’analyse de Winkelried fait, par ailleurs, apparaître que l’utilisation de bases de données différentes (celle basée sur l’analyse de Grilli et Yang (1988) versus celle utilisant l’approche de Harvey et al. (2010), amène parfois à des conclusions divergentes : l’existence d’un point bas de cycle pour l’aluminium peut ainsi, à titre d’exemple, être identifiée en 1993 si l’on adopte la première approche et non la seconde.

A l’origine des cycles

La recherche des origines de la cyclicité du prix des matières premières s’est, en toute logique, penchée sur les interactions pouvant exister entre le niveau de l’activité économique et le dynamisme des marchés sur lesquels elles sont échangées. La notion même de « super-cycle », si l’on s’en tient à l’approche de Heap (2005), repose sur l’idée qu’une grande nation connaît un développement économique tel qu’il accroît sensiblement la demande de produits de base et, partant, le niveau des cours. Ce « super-cycle » est alors bien plus long que celui qui oriente l’activité économique mondiale.

Questionner la (super) cyclicité des matières premières impose, en réalité, de s’intéresser aux cycles économiques et de s’interroger sur leur degré de synchronisation. Si l’on se réfère aux théories traditionnelles, les cycles courts de l’activité économique de type « Kitchin » s’expliqueraient par la variation des stocks, tandis que les cycles des affaires dureraient dix années environ et puiseraient leur origine dans les comportements d’investissement. Largement analysés par Schumpeter, les cycles dits « de Kondratieff » s’inscriraient dans un schéma de long terme (plus de cinquante ans) et seraient déclenchés par des innovations radicales. De manière plus fondamentale, il convient d’opposer les analyses visant à démontrer qu’il existe des mécanismes endogènes expliquant les cycles économiques de celles s’intéressant, à l’inverse, à leurs déterminants exogènes.

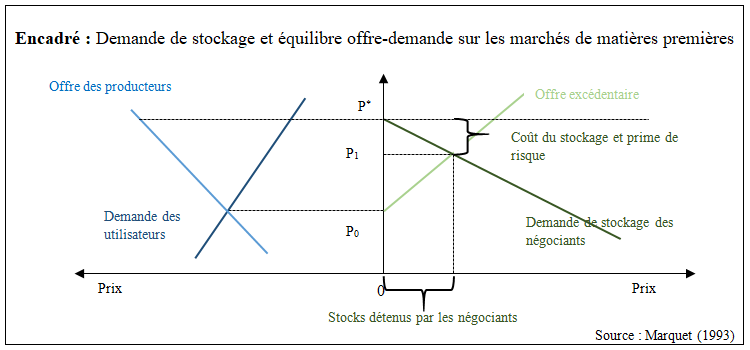

Comme le suggère de façon très schématique le graphique ci-dessus, la seule confrontation, en t0, de la demande de consommation courante provenant des utilisateurs et de l’offre des producteurs conduirait à un niveau de prix de P0. Il existe cependant, outre cette demande de consommation, une demande de stockage que nous supposons être émise, par souci de simplicité, par les négociants (traders) physiques. Celle-ci va répondre à l’offre excédentaire présente sur le marché et contribuer à rehausser le prix au comptant de la matière première considérée au niveau de P1. Cette demande de stockage est d’autant plus grande que l’écart entre le prix au comptant et le prix anticipé (P*) est important, sous la contrainte d’espaces de stockage disponibles et en l’absence de marché à terme.

Les marchés de matières premières sont également influencés par les comportements de stockage et par la vigueur de l’activité économique, mais il n’est pas certain que, pour la première de ces variables, ses effets soient identiques. Pour mémoire, un cycle Kitchin dure environ quarante mois et s’explique par une demande de stockage accrue en période d’expansion économique qui, lorsque les capacités de production deviennent supérieures à la demande, vient accroître l’offre de biens sur le marché en raison d’importants déstockages et, ainsi, peser sur la demande. S’il est vrai que l’identification d’un tel cycle pose un certain nombre de problèmes méthodologiques et que leur interprétation demeure sujette à caution, ils ne semblent pouvoir être transposés au monde des matières premières en raison de la multiplicité des raisons justifiant la détention des stocks. Il convient, pour le comprendre, de rappeler que les filières de matières premières ont toujours été marquées par une déconnexion spatiale et temporelle entre l’amont, les producteurs, et l’aval, les utilisateurs. Sur la seule dimension temporelle, l’offre agricole est, par nature, périodique alors qu’elle semble permanente pour les filières minérales et celle de l’énergie. La demande est elle-même périodique : elle peut, en hiver, s’accroître pour l’énergie et se réduire pour les minerais et les métaux en raison, notamment, d’une activité de construction réduite ou de normes environnementales accrues, comme en témoigne l’expérience récente de la Chine. Cette saisonnalité pourrait conduire à une cyclicité infra-annuelle des prix, mais force est de constater que la demande de stockage (et, symétriquement, l’offre provenant du déstockage) limite cette dimension (Deaton et Laroque, 1996). On ne saurait, pourtant, affirmer sans ambages que les stocks amplifient ou atténuent la cyclicité à court terme du prix des produits de base. D’autres motivations fondamentales expliquant leur détention doivent, en effet, être prises en compte. Parmi celles-ci figurent la spéculation physique de nature à exacerber les phénomènes de baisse et de hausse des cours, mais aussi les stocks dits de report (Marquet, 1993), visant à tirer profit de la structure de marché (contango/backwardation) lorsque celle-ci rémunère l’activité de stockage. Si, depuis longtemps, le rôle des stocks a largement été analysé pour expliquer le dynamique jointe des prix au comptant et des prix à terme, il y a, à notre sens, peu de travaux empiriques permettant d’appréhender leur incidence sur la cyclicité des cours.

Graphique 1 : Faits stylisés d’un cycle de prix dans les filières de matières premières

La question des super-cycles apparaît bien plus présente dans la littérature, notamment depuis la flambée des cours observée entre 2002 et 2012. Si l’expression a été largement utilisée, il n’est cependant pas certain que ce soit sa composante cyclique qui ait été la plus analysée. Nombre d’articles scientifiques se sont, en effet, attachés à déterminer si l’envolée des cours s’expliquaient avant tout par une modification favorable des fondamentaux du marché ou par l’essor des fonds indiciels (Aulerich et al., 2013 ; De Meo, 2013 ; Etienne et al, 2014 ; Gargano et Tillermann, 2014). Dans un tel contexte, il est évident que le rôle de croissance économique chinoise a fait l’objet de toutes les attentions. Une simple observation des chiffres influençant l’activité de consommation de la Chine (croissance économique, activité de la construction, dynamisme du marché automobile, niveau des stocks, etc.) atteste de leurs impacts sur la conjoncture des marchés de commodités. De façon surprenante, peu de travaux empiriques publiés durant la phase de croissance des prix se sont interrogés sur l’existence d’un point de retournement. On peut, à cet égard, souligner toute l’ambiguïté de la notion de super-cycle qui semble avoir laissé à penser que l’essor des cours offrait une forme de permanence. Ce ne fut pas le cas, et la sévérité du retournement fut importante. Traiter de la question de la tendance et des cycles de prix des matières premières impose, pourtant, de caractériser l’élasticité-prix de la demande et de l’offre de produit de base. Si, comme le rappellent Tilton et Lagos (2007), il est communément admis que l’offre des ressources non renouvelables est relativement inélastique à court-terme, tel n’est pas le cas à long terme. La raison en est simple : l’offre des secteurs extractifs dépasse la « simple » problématique géologique pour dépendre, également, de facteurs technologiques, (géo) politiques, juridiques ainsi qu’économiques et financiers. L’élévation des prix favorise tant l’exploitation de mines avec des teneurs en minerais plus faibles, que le développement de nouvelles technologies, ainsi que l’investissement exploratoire. Ceci accroît la capacité de l’offre à répondre au surcroît de demande. En cela, poser la question des super-cycles revient à caractériser ce qui, dans une filière de matières premières, relève d’une logique de court terme et ce qui, à l’inverse, appartient aux dynamiques structurelles de long terme. Il n’y a cependant, dans ce domaine, aucun déterminisme : la chute des cours du pétrole au cours du second semestre 2014, s’explique, certes, par les incertitudes croissantes qui prévalaient sur l’activité économique chinoise (Erdem et Ünalmıs, 2016) et par l’essor de la production d’huiles de roches mères nord-américaines, mais très peu d’économistes avaient alors pu anticiper sa très forte amplitude. A l’origine de cette incapacité : la mutation très rapide des technologies d’extraction qui avait permis d’abaisser les coûts de production des pétroles non conventionnels bien en deçà de ce que les spécialistes avaient imaginé.

Cycles des matières premières et cycle des affaires : causes et/ou conséquences ?

De la durée et de l’amplitude des cycles des prix des matières premières dépendent naturellement les choix macroéconomiques qui doivent s’imposer aux pays producteurs. Tandis que les cycles courts appellent à la mise en œuvre de mesures permettant d’assurer la continuité de la politique budgétaire, telles que les fonds souverains de stabilisation, les cycles de plus long terme semblent plus complexes à gérer. Il faut, en effet, reconnaître que si la notion de cycle appelle nécessairement à l’identification de points de retournement, elle semble avoir été interprétée, au cours des années 2000, comme la promesse d’une demande sans cesse croissante de matières premières de la part des pays émergents, ce qui n’a, de toute évidence, pas été le cas : la durée du dernier super-cycle fut en définitive inférieure à deux décennies, ce qui contraste avec la définition même de ce phénomène.

Comme le rappellent Kablan et al. (2017), un nombre croissant d’articles se sont intéressés aux différents liens pouvant exister entre la réalité macroéconomique des pays émergents ou industrialisés et celle des marchés mondiaux de matières premières. Belke et al. (2012) ont, à titre d’exemple, analysé l’effet de la liquidité mondiale sur le niveau des prix des denrées alimentaires, tandis que d’autres auteurs ont démontré qu’un resserrement de la politique monétaire américaine entrainait une augmentation quasi-immédiate du cours des produits de base avec des effets de sur-réaction possibles (Akram, 2009 ; Hammoudeh et al. 2015). L’étude de l’impact des variables monétaires (crédit, taux d’intérêt, taux de change) sur les cours des matières premières n’est, en réalité, guère une surprise lorsque l’on se rappelle des liens étroits unissant le dollar, le pétrole et certains métaux, dont l’or. On ne saurait, naturellement, voir la dynamique des prix des matières premières uniquement comme une conséquence des variations de l’activité économique car elle est également, pour les pays exportateurs, une cause de celles-ci. Dans la mesure où le Produit intérieur brut (PIB) d’une nation dépend de la demande nette interne et externe, i.e. du solde de la balance des transactions courantes, toute baisse en valeur des exportations est de nature à affecter le niveau de la croissance économique. Les années 2015 et 2016 ont, d’ailleurs, rappelé toute l’importance de ce lien pour des pays exportateurs de matières premières peu diversifiées. Pour mémoire, plusieurs pays africains ont connu, au cours de ces années, un net recul du taux de croissance de leur PIB réel sous l’effet de l’effondrement des prix, pétroliers notamment (Burundi, Guinée équatoriale, Sierra Leone, Soudan du Sud, Tchad). De ce point de vue, s’il est prouvé qu’il existe des cycles dans l’évolution du prix des matières premières, et que ceux-ci influencent grandement la croissance économique d’un pays, alors cycles des matières premières et cycles des affaires peuvent présenter un fort degré de synchronisation. C’est l’hypothèse que testent Fernandez et al. (2018) dans le cadre d’un modèle théorique calibré pour représenter la situation de pays producteurs émergents (Brésil, Chili, Colombie et Pérou) disposant d’un secteur agricole et/ou extractif mais n’ayant pas d’influence sur les prix mondiaux. Ils mettent en exergue qu’un choc positif sur le prix des produits de base peut s’apparenter à un choc de revenu qui accroît la demande de biens domestiques et, donc, leur prix relatif, et entraîne tant une appréciation du taux de change réel du pays qu’une détérioration de sa balance courante. Bien qu’ils ne les considèrent pas dans leur modèle, les auteurs reconnaissent deux autres canaux de transmission du prix des commodités au secteur réel : par l’offre (l’augmentation de la production de matières premières entrainant une hausse de la demande de travail et des salaires) et par les politiques monétaire et fiscale (la hausse des royalties et des autres revenus publics dépendant des matières premières autorisant une augmentation de l’investissement public). C’est cette dernière dimension qui a été analysée par Medina et Soto (2016) dans le cas d’un modèle général dynamique stochastique (DGSE) appliqué à la situation du Chili et, donc, du cuivre. Considérant l’hypothèse de ménages « non-ricardiens », et en l’absence de règles de politique budgétaire, ils suggèrent qu’une augmentation de 10% du prix du cuivre entraîne, conformément aux mécanismes du multiplicateur keynésien, une augmentation du PIB de près de 0,6%, tandis que l’emploi progresse de 1%. Naturellement, lorsqu’une baisse du prix du cuivre survient, c’est l’inverse qui se produit. Medina et Soto (2016) mettent, alors, en évidence que l’adoption de règles de politiques budgétaires encadrant la dépense publique (telles que celles utilisées par le Chili à partir de 2001) permet de limiter la dépendance de l’économie nationale aux variations des cours du métal rouge. Des travaux empiriques, tels que ceux de Labys et al. (1999) sur les co-mouvements du cycle des affaires et celui du prix des métaux confirment ces analyses.

Graphique 2 : Cycle de prix des matières premières et cycle du crédit

Les liens de causalité qui unissent les marchés de matières premières et la sphère réelle ne se résument, bien sûr pas, aux seules interactions entre le niveau des prix et le cycle des affaires. Actant, sur la base des nombreux travaux académiques existants, que les entrées de capitaux favorisent l’expansion du crédit domestique, que ceci stimule en retour l’investissement national, et qu’il existe un lien fort entre le niveau des prix des matières premières et l’ampleur des entrées de capitaux, Kablan et al. (2017) se sont interrogés sur une éventuelle interdépendance des cycles des prix des matières premières et celui du crédit au secteur privé dans le cas des pays d’Afrique sub-saharienne dont l’économie dépend fortement des produits agricoles (Burkina Faso, Côte d’Ivoire, Kenya, Mali et Ouganda), de l’énergie (Nigéria, Angola) ou des minerais et des métaux (Niger, Tanzanie et Zambie). Les résultats obtenus sont particulièrement intéressants et riches d’enseignements au regard du pilotage de ces économies exportatrices. Ils démontrent que cette interdépendance est avérée sur le long terme et particulièrement vérifiée après 2005. Elle est, par ailleurs, vectrice d’une certaine fragilisation macroéconomique : la hausse des cours des matières premières, et l’augmentation des recettes d’exportation qui en découle, peut, en effet, conduire le secteur bancaire à octroyer des prêts de manière excessive qui deviennent, à terme, non performants lorsque les cours s’engagent sur une trajectoire durablement baissière. Fragilisées financièrement, les entreprises exportatrices peuvent alors connaître d’importantes difficultés pour rembourser les crédits qu’elles avaient préalablement contractés. Lorsque cette situation se généralise et perdure, la stabilité macroéconomique et financière du pays peut alors être menacée. Les auteurs rappellent, pour mémoire, la crise bancaire qui est survenue au Mali et au Burkina-Faso à la fin des années quatre-vingt, à la suite de la chute des prix du coton en 1985. Le rôle de la supervision bancaire et de la réglementation prudentielle dans la prévention de ces crises sont, en cela, essentielles.

Conclusion

La cyclicité est une des propriétés-clés de la dynamique du prix des matières premières, de quelque nature qu’elles soient. De durées et d’amplitudes variées et offrant, souvent, une nature asymétrique, les cycles des matières premières revêtent une importance économique capitale, notamment au regard de la mise en œuvre des politiques budgétaires. Tout autant cause que conséquence du cycle des affaires selon la réalité du pays considéré, ils appellent à la mise en œuvre de mesures dédiées pour assurer la pérennité de l’investissement public dans les pays exportateurs. On peut, de ce point de vue, s’interroger sur l’ambigüité du concept de « super-cycle ». Laissant à penser que la phase d’essor des prix pourrait durer plusieurs décennies, il n’appelle pas nécessairement, au regard des politiques publiques, une réflexion sur l’identification d’un point de retournement, pourtant inévitable, quelle que soit la tendance de long-terme sous-jacente. L’évocation, quasi-permanente, de ce super-cycle à partir de 2005, et l’optimisme excessif qui en découlait est, en cela, peut-être une des raisons explicatives de la sévérité du coût macroéconomique payé par certains pays exportateurs africains lors du retournement de tendance observé à partir de 2012 : cycle et tendance ne peuvent être confondus, et puisqu’il existe des cycles s’inscrivant dans le long terme, des mesures contra-cycliques de même durée doivent également être mises en œuvre.

La plupart des analyses empiriques, portant sur la dynamique cyclique des produits de base, utilise leur réalité physique comme critère de classification. Comme évoqué précédemment, l’analyse des super-cycles ajoute une dimension « pays » comme facteur explicatif. L’évolution récente du cours des métaux pourrait, cependant, légitimer une approche différente. Comme en atteste l’évolution des cours du cobalt ou du lithium, mais également du cuivre ou du nickel, il se pourrait qu’un cycle d’un genre nouveau se développe aujourd’hui. Il pourrait ne pas être lié spécifiquement au cycle des affaires ou, plus encore, à l’industrialisation d’un pays donné, mais bien à la révolution écologique et numérique désormais à l’œuvre. Cycle ou-super-cycle : La question reste cependant pleinement ouverte.

Bibliographie

Akram F. Q. (2009), « Commodity prices, interest rates and the dollar », Energy Economics, 31(6), pp. 838-851.

Aulerich N., Irwin S., Garcia P. (2013), « Bubbles, Food Prices, and Speculation : Evidence from the CFTC’s Daily Large Trader Data Files », NBER Working Paper, n°19065.

Baxter M., King R. (1999), « Measuring Business Cycles : Aprroximate band-pass filters for economic time series », The Review of Economics and Statistics, 81(4), pp. 575-593.

Belke A., Bordon I., Volz U. (2012). « Effects of Global Liquidity on Commodity and Food Prices », World Development, 44, pp. 31–43.

Büyükşahin B., Mo K. and Zmitrowicz K. (2016), « Commodity Price Super cycles: What Are They and What Lies Ahead? », automne, Bank of Canada Review, pp. 35-46.

Cashin P., McDermott J., Scott A. (2002), « Booms and Slumps in World Commodity Prices », Journal of Development Economics, 69, pp. 277–96.

Cashin P., McDermott J. (2002), « The Long-Run Behavior of Commodity Prices: Small Trends and Big Variability », IMF Staff Papers, 49(2), pp. 175–99.

Cashin, P. A., McDermott, C. J. and Scott, A. (1999) 'Booms and Slumps in World Commodity Prices, IMF Working Pape,r No. 99(155).

Christiano L., Fitzgerald T. (2003), « The band pass filter », International Economic Review, 44(2), pp. 435-465.

Cuddington J., Jerrett, D. (2008). « Super Cycles in Real Metals Prices », IMF Staff Papers, 55 (4), pp. 541–565.

Cuddington J., Zellou A. (2012). « A Simple Mineral Market Model: Can It Produce Super Cycles in Prices? », Resources Policy, 38 (1), pp. 75-87.

Deaton A., Laroque G. (1996). « Competitive Storage and Commodity Price Dynamics », The Economic Journal, 104 (5), pp. 896–923.

De Meo E. (2013), « Are Commodity Prices Driven by Fundamentals », Economic Notes, 42(1), pp. 19-46.

Erten B., Ocampo J. A. (2013), « Super Cycles of Commodity Prices Since the Mid-Nineteenth Century », World Development, 44, pp. 14–30.

Erdem F. P., Ünalmıs I. (2016), « Revisiting super-cycles in commodity prices », Central Bank Review, 16, pp. 137-142.

Etienne X., Irwin S., Garcia P. (2014), « Bubbles in food commodity markets: Four decades of evidence »,

Journal of International Money and Finance, 42, pp. 129-155.

Fernandez A., Gonzalez A., Rodriguez D. (2018), « Sharing a ride on the commodities roller coaster : common factors in business cycles of emerging economies », Journal of International Economics, 111, pp. 99-121.

Grilli E., Yang M. (1988), « Primary Commodity Prices, Manufactured Goods Prices, and the Terms of Trade in Developing Countries : What the Long Run Shows », World Bank Economic Review, 2, pp. 1–47.

Hammoudeh S., Nguyen D. K., Sousa M. R. (2015), « US monetary policy and sectoral commodity prices », Journal of International Money and Finance, 57, pp. 61-85.

Harvey D., Kellard, N., Madsen J., Wohar, M. (2010). The Prebisch–Singer Hypothesis : Four Centuries of Evidence. Review of Economics and Statistics, 92 (2), pp. 367–377.

Heap, A. (2005), « China, The Engine of a Commodities Super Cycle », Research Report, Citigroup Global Market, disponible en téléchargement à l’adresse http://www.fallstreet.com/Commodities_ China_Engine0331.pdf.

Ferrara L. (2009), « Caractérisation et datation des cycles économiques en zone euro », Revue économique, 60(3) ; pp.703-712.

Jacks D. (2013), « From Boom to Bust : A Typology of Real Commodity Prices in the Long Run », NBER Working Paper, 18874.

Jerrett D., Cuddington J. (2008). « Broadening the statistical search for metal price super cycles to steel and related metals ». Resources Policy, 33 (4), pp 188–195.

Kablan S., Ftiti Z., Guesmi K. (2017), « Commodity price cycles and financial pressures in African commodities exporters », Emerging Markets Review, 30, pp. 215-231.

Kilian L, Zhou X. (2017), « Modeling Fluctuations in the Global Demand for Commodities », mimeo, document disponiblr sur

Labys W., Achouch A., Terraza (1999) M., « Metal Prices and the Business Cycle », Resources Policy, 25 (4), pp. 229–38.

Labys, W. C., Kouassi, E. and Terraza, M. (2000). « Short Term Cycles in Primary Commodity Prices », The Developing Economies Vol. 38(3), pp. 330–342.

Marquet Y. (1993), Négoce international de matières premières, ed. Eyrolles.

Medina J.P., Soto C. (2016), « Commodity prices and fiscal policy in a commodity exporting economy », Economic Modelling, 59, pp. 335-351.

Mo B., Nie H. Jiang Y. (2018), « Dynamic linkages among the gold market, US dollar and crude oil market », Physica A: Statistical Mechanics and its Applications, 491, pp. 984-994.

Rossen A. (2015), « What are metal prices like ? Co-movement, price cycles and long-run », Resources Policy, 45, pp. 254-276.

Tilton J, Lagos G. (2007), « Assessing the long-run availability of copper », Resources Policy, 32(1-2), pp. 19-23.

Winkelried D. (2016), « Piecewise linear trends and cycles in primary commodity prices », Journal of International Money and Finance, 64, pp. 196-213.

Zellou A., Cuddington J. (2012), « Is There Evidence of Super Cycles in Oil Prices? », SPE Economics & Management, 4(3) (July), pp. 171-181.